A Procuradoria-Geral da Fazenda Nacional (PGFN), em colaboração com a Receita Federal, conseguiu recuperar mais de R$1,5 bilhão em tributos e multas durante a operação Modulus Fictum.

No dia 29 de fevereiro, como parte dessa operação, foram realizados 23 mandados de busca e apreensão em 10 municípios do estado de São Paulo e em um município do Vale do Itajaí, em Santa Catarina, conforme determinado pela Justiça Federal de Blumenau.

O nome “Modulus Fictum”, que significa “falso módulo”, foi atribuído à operação devido às empresas investigadas, que se especializaram em fraudes no setor de moldes plásticos.

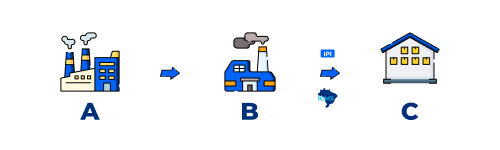

Essa operação, conduzida exclusivamente no âmbito civil, teve início judicialmente em 2021 com o objetivo de instruir corretamente o processo administrativo fiscal de lançamento tributário. Isso ocorreu após a identificação, pelos órgãos de fiscalização, da ampla utilização de estruturas de “noteiras” e “laranjas” para cometer fraudes fiscais no setor de plásticos PET e resinas plásticas nos estados de Santa Catarina e São Paulo.

No que diz respeito ao processo, uma ação de produção antecipada de provas foi protocolada como o ato judicial inaugural perante a 2ª Vara Federal de Blumenau (SC). O objetivo inicial desta ação era obter a quebra do sigilo bancário de determinadas pessoas físicas e jurídicas identificadas pelos auditores fiscais em uma investigação preliminar.

A ação também envolveu uma questão de diferimento do contraditório, com a citação adiada para noventa dias após a recepção dos documentos bancários. Embora uma decisão liminar tenha sido obtida, houve uma determinação de citação imediata dos réus, resultando em um recurso imediato.

Após a confirmação da apresentação do último documento bancário e a análise pela Receita Federal,se tornou evidente a necessidade de aprofundar a investigação. Isso levou ao protocolo de uma nova ação de produção antecipada de provas, com o objetivo de buscar e apreender evidências e quebrar o sigilo telemático dos réus.

Nesse momento, também foi solicitada a distribuição por dependência da primeira ação e a manutenção do diferimento do contraditório em ambos os processos, para que a citação ocorresse simultaneamente com as diligências materiais. No entanto, a liminar foi indeferida.

Embora o recurso de agravo de instrumento tenha tido sua liminar deferida parcialmente, apenas para diferir o contraditório, o voto divergente no julgamento colegiado permitiu as medidas de busca e apreensão, mas manteve a quebra do sigilo telemático proibida.

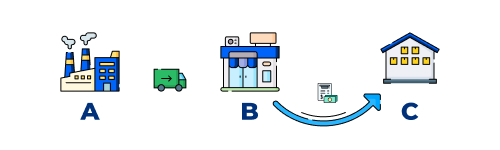

Depois dos ajustes necessários na primeira instância, os atos requeridos foram realizados, com o apoio da Polícia Federal apenas para segurança das equipes. As medidas de busca e apreensão foram conduzidas diretamente pelos servidores da Receita Federal. Além disso, foram expedidas 20 cartas precatórias em diversas subseções judiciárias do estado de São Paulo para citar os réus e acompanhar as medidas por oficiais de justiça.

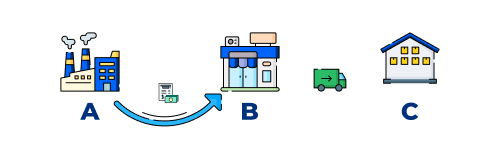

O grupo envolvido na fraude criava várias empresas falsas em nome de pessoas que apenas emprestavam seus nomes, chamadas de laranjas. Essas empresas falsas ofereciam um serviço em que simulavam operações comerciais para empresas legítimas do setor de plásticos. O objetivo era ajudar essas empresas a reduzir ilegalmente os impostos que deveriam pagar.

Compartilhe