Entenda o impacto das alterações.

O ano de 2024 trouxe consigo uma série de mudanças significativas no cenário tributário brasileiro, afetando diretamente empresas de diversos setores. Neste artigo, exploraremos as transformações nas alíquotas, subvenção e desoneração da folha, com um foco especial nas implicações para empresas comerciais e aquelas sujeitas ao ICMS.

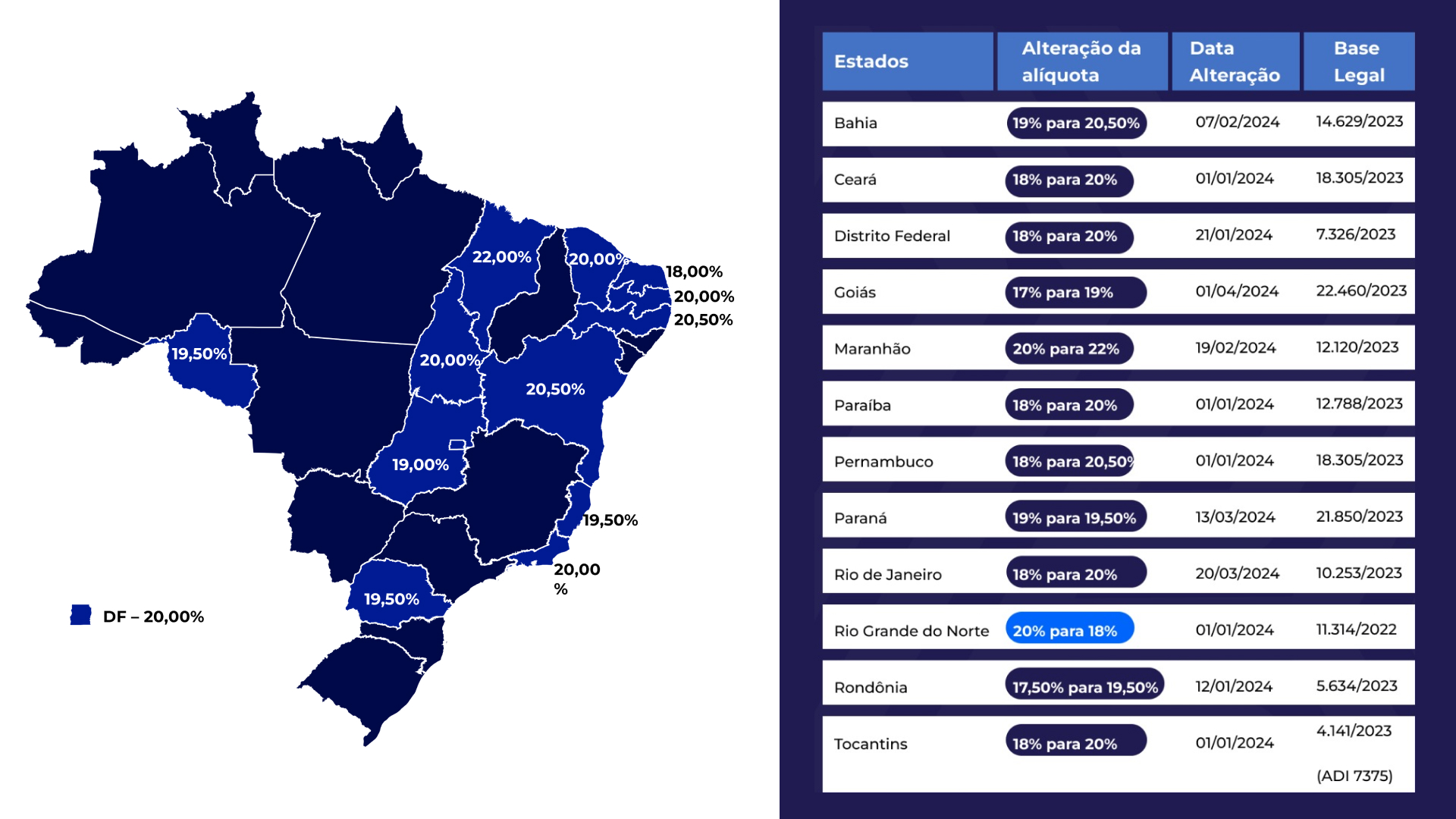

O início do ano marca mudanças substanciais nas alíquotas de diversos estados brasileiros. Essas alterações impactam não apenas a carga tributária, mas também têm repercussões no crédito de compra, nas vendas, na formação de preços e, por fim, no consumidor final.

Entre as mudanças, a subvenção da desoneração da folha é uma delas, gerando reflexos significativos para empresas, especialmente as do comércio e aquelas com fato gerador de ICMS.

Noventena e Anterioridade:

Ao considerar a mudança na alíquota do ICMS para 2024, é necessário observar dois princípios: o da noventena e o da anterioridade. A legislação que impõe a alteração deve ser publicada até o ano de 2023, seguindo o princípio da noventena, que estabelece um prazo de 90 dias após a data da publicação para que a mudança entre em vigor.

Exemplo em Tocantins:

Tocantins serve como um exemplo ilustrativo das complexidades desses princípios. Em 2023, o estado alterou sua alíquota, lançando a MP 033 de 2022, publicada em 29/12/2022. Contudo, a lei que instituiu a mudança só saiu em 24 de março de 2023. Apesar do princípio da anterioridade indicar que a alteração deveria ocorrer apenas em 1º de janeiro de 2024, Tocantins implementou a mudança em 1º de abril de 2023. O STF considerou essa prática inconstitucional, alertando empresas sobre possíveis pagamentos indevidos de impostos.

Mudanças em 13 Estados:

Diversos estados brasileiros passarão por alterações em suas alíquotas ao longo de 2024. Destacamos algumas delas:

Quanto isso vai impactar nos bolsos dos nossos clientes no pagamento do Imposto?

Analisando como essas alterações nas alíquotas de ICMS podem impactar diretamente os bolsos dos nossos clientes, usando como exemplo o estado de Goiás. Imagine uma venda interna de R$30.000 que, anteriormente, tinha uma alíquota de 17% e, a partir de 1º de abril, passará para 19%. Nesse cenário, o aumento na Carga Tributária é de R$600.

Em uma operação de exemplo, em que antes você pagaria R$5100 na sua saída com a alíquota de 17%, agora, com a mudança para 19%, esse valor saltaria para R$5700. É fácil perceber o impacto significativo dessas mudanças nos custos operacionais das empresas.

Além disso, vale destacar que essas alterações terão reflexos consideráveis no benefício fiscal oferecido pelo Estado de Goiás. O valor que você paga dependerá diretamente do benefício que você utiliza, tornando essencial uma análise minuciosa para compreender o impacto total no seu orçamento tributário.

Recentemente, foram implementadas mudanças significativas no sistema tributário em Goiás, especialmente relacionadas à redução de base. Embora a alíquota permaneça inalterada, as implicações dessas alterações merecem atenção, pois afetam diretamente o benefício fiscal e a carga tributária das empresas.

Anteriormente, a redução de base era calculada a uma taxa de 35,2%, resultando em uma alíquota efetiva de 11%. No entanto, após as mudanças, esse percentual aumentou para 42,11%. Isso significa que, embora a redução efetiva continue sendo de 11%, o benefício fiscal percebido pelas empresas também aumentou, impactando diretamente o valor a ser pago sobre o benefício.

O Protege, como um imposto pago sobre o benefício, também é afetado por essas mudanças. Com a alteração na base de cálculo, a carga tributária efetiva se eleva, levando a uma mudança no valor do Protege. Se antes um benefício de R$ 800 resultava em um pagamento de R$270, agora, com a mesma redução aplicando 15% do Protege, o valor aumentou para R$360. Isso representa um acréscimo de R$ 90 no imposto, demonstrando a importância de compreender as implicações dessas mudanças.

Um aspecto importante para as empresas é a necessidade de ajustar seus sistemas contábeis e fiscais para refletir as novas porcentagens de redução. A base de cálculo que era anteriormente de 35,2% agora é de 42,11%, e essa modificação precisa ser incorporada nos sistemas para evitar emissão incorreta de notas fiscais. A mesma adaptação se aplica à redução para 10%, onde a base de 17 foi para 19, exigindo atenção aos detalhes para manter a conformidade.

Um exemplo específico ilustra o impacto dessas mudanças. Antes, em uma operação de R$ 30.000 com redução para 11%, o pagamento de R$270 subiu para R$360, um aumento de R$90. O mesmo fenômeno ocorre na redução para 10%, com uma alteração de 11,05% para 11,35% na carga efetiva, representando um aumento de 0,3%.

Diante das mudanças nas alíquotas e na legislação tributária, é necessário que as empresas estejam atentas e adaptem suas práticas comerciais e sistemas internos. A análise constante das legislações estaduais específicas e a compreensão dos princípios tributários são essenciais para garantir a conformidade fiscal em 2024.

Assista o vídeo completo da nossa live sobre mudanças de alíquotas do ICMS: